بورس تا پایان سال چگونه میشود؟

سهیلا نقیپور

سال 1400 همواره با افت و خیزهایی در بازار سرمایه روبرو بود و تحت تاثیر عوامل زیادی از جمله تغییر ریاستجمهوری، وزیر اقتصاد و دیگر وزرا و معاونین، تغییر ریاست سازمان بورس و قیمتگذاریهای دستوری و همچنین تغییراتی که در دامنه نوسان بوده است. از منظر دیگر عواملی مثل آینده برجام، مذاکرات هستهای، تصمیمات اقتصادی دولت، کسری بودجه، نرخ تورم، کاهش نقدینگی، قیمت دلار و ترس سهامداران نسبت به بازار سرمایه و عدم اطمینان و حرکت به سمت رمزارزها را میتوان دلایلی برای افت بازار سرمایه دانست. با توجه به اهداف دولت سیزدهم که در حوزههای سیاست داخلی و خارجی، تورم، شفافسازی، مسکن، روند واکسیناسیون، وضعیت سرعت اینترنت هست، بورس نیز دیروز در صحن مجلس مطرح شد، دغدغه نمایندگان مطرح و برنامهریزیهای خوبی برای بهبود وضعیت بورس بیان شد، مهمترین برنامه حمایت از حقوق سهامداران برای بلندمدت است. اقای عشقی رییس سازمان بورس و اوراق بهادار نیز از حقوقیها گلهمند بودند و اعلام داشتند مثبت شدن بازار هم به نفع حقوقیها هست ولی از آنجا که فضای بورس فضای نوسانگیری هست خواست تا حقوقی هم از بازار سرمایه حمایت کنند، همچنین عواملی مثل عدم شفافیت، عدم نظارت کافی، عدم بازارگردان و قیمتگذاری دستوری را باعث ریزشهای بازار دانسته و با بیان اینکه بازار سرمایه هم در قوانین و مقررات نیز باید ثبات داشته باشد، بهطوری که قوانین هر روز تغییر نکند و ریسک سرمایهگذاری در بازار سرمایه کاهش یابد.

از آنجا که بازار سرمایه با خروج پول و کاهش نقدینگی روبرو هست و تحت تاثیر دلار میباشد، حدود دوسوم از وزن ارزش بازار شرکتهای بورسی مربوط بهصنایعی است که بهطور مستقیم یا غیرمستقیم از رشد نرخ ارز و قیمتهای جهانی کالا منتفع میشوند که در سال جاری، قیمت سهام بخش مهمی از شرکتهای پتروشیمی، معدنی و فلزی، از سقف سال گذشته عبور کرده و بازدهی مناسبی را نصیب سرمایهگذاران ساخته است.

با توجه به اینکه سهمهای بسیاری در وضعیت P/E پایین هستند و از بسیاری جهات جذاب هستند اما افزایش نرخهای بهره در بازارهای پولی نیز باعث دیده نشدن این سهامها شده است.

بازار تا پایان سال روند صعودی دارد. سهمهای بنیادی در حال حاضر وضعیت خوبی هستند و ارزش سرمایهگذاری و خرید را دارند. سهامداران خرد در وضعیت فعلی نباید عجلهای برای فروش سهام خود داشته باشند.

بهطور قطع بازار سرمایه تا پایان سال جاری، خود را همگام با تنظیم نرخ دلار و میزان تورم در کشور جلو خواهد برد و به آرامی روند صعودی خود را ادامه خواهد داد.

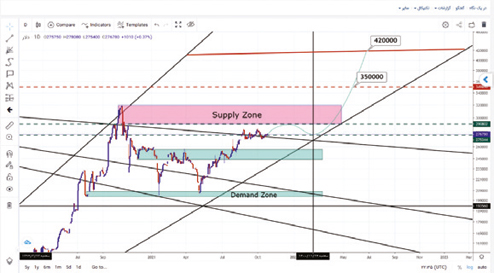

تحلیل کوتاهمدت دلار دلار (تایم فریم روزانه)؛ تحلیل زمانی و قیمتی

اواخر بهمن ماه میتوان انتظار یک ماژور زمانی و آغاز یک روند صعودی پرقدرت برای عبور از سقف قبلی و فتح تارگتهای مشخص شده را داشت.

نمودار شاخص کل در تایم فریم 3 ماهه

نمودار شاخص کل از سال 1371 تا به اکنون هست.اما نکات بسیار مهم این نمودار که میشود بر این اساس چرخههای رونق و رکودی را تا حدود زیاد شناسایی کرد؛

1- بازار از سال 1371 تا به اکنون از 4 موج کامل یعنی صعود و پس از آن اصلاح تشکیل شده است.

2- موج شماره 1 در 10 کندل یعنی (912 روز) با رشد 82 درصدی فاز رونق و صعودی داشته پس از آن در 7 کندل (638 روز) فاز رکودی و اصلاحی داشته است.

3- موج شماره 2 در 24 کندل یعنی (2129 روز) با رشد 89 درصدی فاز رونق و صعودی داشته پس از آن در 7 کندل (638 روز) فاز رکودی و اصلاحی داشته است.

4- موج شماره 3 در 18 کندل یعنی (1644 روز) با رشد 91 درصدی فاز رونق و صعودی داشته پس از آن در 7 کندل (638 روز) فاز رکودی و اصلاحی داشته است.

5- موج شماره 4 (موج آخر) در 18 کندل یعنی (1643 روز) با رشد 96 درصدی فاز رونق و صعودی داشته است و تا به اکنون 3 کندل (274 روز) اصلاح داشته است.

جمعبندی:

1- دورههای اصلاحی و بازگشتی در تمامی این 4 موج 7 کندل (یعنی 638 روز) بوده است. اگر فرض چرخههای بازار را به رسمیت بشناسیم میبایست موج شماره 4 نیز از این قاعده تبعیت نماید که تا به اکنون 3 کندل آن سپری شده و میبایست تا 4 کندل دیگر یعنی 12 ماه آتی انتظار بازار رکودی و اصلاحی را داشت.

2- موج صعودی بعد حداقل زودتر از 4 کندل دیگر (12 ماه آتی) آغاز نخواهد شد و هر رشدی مقطعی و کوتاهمدت خواهد بود.

3- موج فعلی از منظر زمانی بسیار شبیه موج شماره 3 (موج قبل میباشد) .

4- بین دوره رکود و کاهش موج شماره 2 و آغاز دوره رونق موج شماره 3، حدود 9 کندل (823 روز) دوره نوسان و رنج برای بازار بوده که به خاطر طولانی شدن دوره رشد موج 2 (24 کندل که در مقایسه با 18 کندل که 6 کندل مازاد دارد) بوده است.

5- دوره آغاز بازار در 1371 نیز با 7 کندل اصلاحی و کاهشی آغاز شده بود. به نظر میرسد دورههای اصلاحی و رکودی 7 کندل (638 روز) دوره قابل قبول و پرتکراری بوده است (4 مرتبه تا اکنون تکرار شده و محتمل هست مرتبه 5 که در آن هستیم نیز تکرار شود).

تحلیل شاخص کل برای 6 ماه پیش بود. لذا 2 کندل اصلاحی دیگر از آن سپری شده و طول دوره رکودی به 5 کندل رسیده. بهنظر میرسد یک کندل 3 ماهه دیگر تا بهمن ماه دوره رکودی داشته باشیم و پس از آن با آغاز رشد دلار، شاهد اتمام 7-6 کندلی دوره رکود و آغاز دوره رونق در بازار باشیم.