مردم در چالشهای ارزی دنبال چه واژگانی در اینترنت میگردند

پس از بحران مالی در سال 2008 میلادی و افزایش نااطمینانی در فضای اقتصادی کشورها، توجه اقتصاددانان به این موضوع و آثار آن بر فعالیتهای اقتصادی افزایش چشمگیری یافت، بهطوری که بسیاری از کشورها و نهادهای اقتصادی به منظور کاهش نوسانات و بیثباتیهای اقتصاد، قوانین و توصیههای سیاستی خود را مورد بازنگری قرار دادند. برای مثال بانک تسویه بینالمللی در اصول مقررات بانکی خود تغییرات جدیدی ایجاد نمود که از آن به بازل یاد میشود. بانک جهانی نیز در گزارش سالانه 2014 خود در حوزه توسعه به اهمیت مدیریت ریسک تأثیر آن بر رشد و توسعه اقتصادی پرداخته است. در همین راستا مطالعات فراوانی پیرامون نااطمینانی اقتصادی در سالهای اخیر انجام گرفته است. تعداد قابل توجهی از این مطالعات آثار نااطمینانی بر فضای اقتصادی را بررسی کردهاند. شواهد به دست آمده از این مطالعات نشان میدهد که نااطمینانی نقش مهمی را در ایجاد چرخههای تجاری ایفا میکند. نااطمینانی در رونقهای اقتصادی کاهش یافته و در رکودها افزایش مییابد. بیکر و همکاران بلوم و همکاران نیز در مطالعه خود بیان میکنند که طبق شواهد تجربی، نااطمینانی موجب کاهش رشد اقتصادی میشود. علاوه بر موارد ذکرشده، اثرگذاری نااطمینانی بر سیاستگذاری اقتصادی، سرمایهگذاری بنگاهها و دیگر متغیرهای کلان اقتصادی نیز مورد بحث واقع شده است. به همین منظور تشخیص میزان نااطمینانی و آثار آن بر اقتصاد و سیاستگذاری و کنترل این آثار، باید در گام نخست نااطمینانی با استفاده از معیاری مناسب مورد سنجش قرار گیرد. مطالعات اقتصادی برای سنجش نااطمینانی شاخصهای مختلفی را به کار گرفتهاند. در یک نگاه کلی بونتمپی و همکاران روشهای اندازهگیری نااطمینانی را به سه دسته شاخصهای نااطمینانی بر پایه بازارهای مالی، شاخصهای نااطمینانی بر پایه داشتن قابلیت پیشبینی و شاخصهای نااطمینانی بر پایه اخبار یا رسانه تقسیمبندی کردهاند. یکی از جدیدترین این روشها استفاده از جستوجوهای اینترنتی برای سنجش نااطمینانی است. نااطمینانی از ناآگاهی و جهل ناشی میشود و این عدم اطمینان تردید و اضطراب را به همراه خواهد داشت. واکنش طبیعی افراد به این اضطراب، جستوجو برای کسب اطلاعات و کاهش ناآگاهی خواهد بود. با گسترش رسانه و وسایل ارتباط جمعی در دنیای امروز، یکی از روشهای اصلی کسب اطلاعات، جستوجو در فضای اینترنت است. زمانی که به واسطه شرایط خاص اقتصادی، وضعیت آینده یک متغیر مشخص نیست، نااطمینانی پیرامون آن وجود خواهد داشت. یکی از راههای تشخیص این نااطمینانی، بررسی میزان جستوجوی کاربران در اینترنت به منظور افزایش آگاهی از وضعیت آن متغیر خواهد بود. شاخص به دست آمده از این روش، قابلیت نمایش نااطمینانی شکل گرفته در ذهن افراد را دارد. نکته جالب توجه این است که بسیاری از محققانی که نااطمینانی را مفهومی ذهنی میپنداشتند، معتقد بودند که امکان اندازهگیری نااطمینانی وجود ندارد. اما با استفاده از این روش، امکان شاخصسازی نااطمینانی به وجود خواهد آمد. همچنین این شاخص قابلیت سنجش نااطمینانی در بسیاری از بخشهای اقتصادی، اجتماعی و فرهنگی را دارد. البته هرچند با استفاده از این شاخص بهطور دقیق نمیتوان مقدار حقیقی نااطمینانی را به دست آورد، اما میتوان براساس آن تغییرات نااطمینانی را تجزیه و تحلیل نمود.

در این گزارش ضمن معرفی روشهای برآورد نااطمینانی، روش سنجش نااطمینانی بر مبنای جستوجوی اینترنتی معرفی شده است. بر مبنای این روش میتوان شاخصهای متنوع و پیچیدهتری برای سنجش نااطمینانی در بخشهای مختلف اقتصاد طراحی نمود. به عنوان کاربرد این روش و با توجه به تلاطمهای سالهای اخیر بازار ارز در اقتصاد ایران، در این پژوهش شاخصی برای سنجش نااطمینانی نرخ ارز در ایران در بازه زمانی بین سالهای 1383 تا 1397 با استفاده از دادههای جستوجوی اینترنتی معرفی شده و مورد بررسی قرار میگیرد.

استخراج شاخص نااطمینانی بازار ارز ایران

1. برآورد شاخص نااطمینانی به روش مرسوم

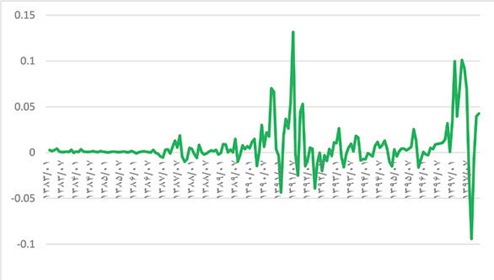

یکی از رویکردهای مرسوم برای محاسبه نااطمینانی متغیرهای مختلف اقتصادی، استفاده از خانواده مدلهای GARCH است. این مدلها برای محاسبه نااطمینانی در طول زمان بهطور وسیعی در مطالعات کاربردی استفاده میشود که از آن جمله میتوان به کونتونیکاس، گرایر و پرری، جونز و السن، فونتاس و همکاران، چنگ، رحمان و سرلتیس و سرون اشاره کرد. البته قابل ذکر است این نوع مدلسازی، در واقع نوسانات متغیر مربوطه را محاسبه کرده که با تعریف ذهنی بودن نااطمینانی متفاوت است، به بیان دیگر این روش بهطور غیرمستقیم نااطمینانی را برآورد میکند با این فرض که افزایش نوسانات یک متغیر موجب افزایش خطای پیشبینی یک مدل اقتصادی شده و در نتیجه نااطمینانی را افزایش خواهد داد.

پیش از مدلسازی نااطمینانی نرخ ارز به روش مرسوم برای دوره زمانی 1382 تا 1397، نخست باید مانایی نرخ ارز بررسی شود؛ لذا از آزمون KPSS برای این منظور استفاده شده است.

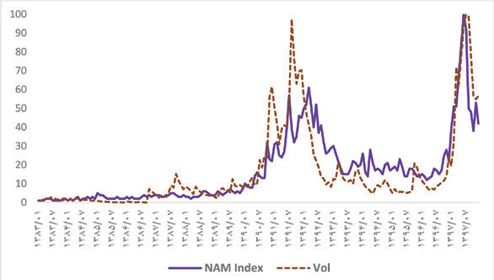

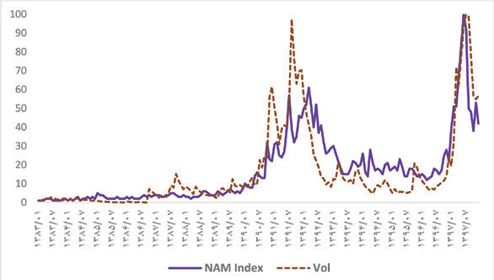

با توجه به نمودار در سال 1390 و 1391 بیشترین نوسانات ارزی محقق شده و نااطمینانی نیمه دوم سال 1395 نیز افزایش یافته است. در سال 1397 نیز بازار ارز بسیار متلاطم بوده است. جزییات تحولات بازار ارز در بخش بعدی و با محاسبه شاخص نااطمینانی مالی (نام) با بهرهگیری از جستوجوی اینترنتی به تفصیل بیان خواهد شد.

2. محاسبه شاخص نااطمینانی نرخ ارز به روش جستوجوی اینترنتی

به منظور مدلسازی شاخص نااطمینانی پیرامون یک موضوع، ابتدا باید مجموعه واژگان مناسب انتخاب گردد. واژگانی که جستوجوی آنها نماینده مناسبی از جستوجوی اطلاعات درباره بخش مورد نظر باشد. از آنجایی که افزایش جستوجوی اطلاعات، پاسخی به افزایش نااطمینانی است، لذا جستوجوی بیشتر واژگان تعیینشده حاکی از افزایش نااطمینانی در موضوع مورد بررسی است. برای انتخاب واژگان مناسب، باید در گام نخست تمامی واژگان نزدیک به موضوع مورد نظر، در گوگل ترند بررسی شوند تا مشخص گردد که دارای محبوبیت لازم از دیدگاه جستوجوکنندگان هستند یا خیر، زیرا در غیر این صورت گوگلترند شاخص حجم جستوجوی اینترنتی را برای آنها ارایه نمینماید. گام بعدی، بررسی زمینه کاربرد واژه انتخاب شده است. واژه انتخاب شده نباید در زمینههای دیگر کاربرد فراوانی داشته باشد، زیرا در غیر این صورت شاخص نااطمینانی محاسبه شده در حوزه مورد نظر تحت تأثیر نتایج جستوجوی در سایر حوزهها قرار گرفته و منجر به اخذ نتایج نادرست خواهد شد. در گام سوم باید مشخص گردد که آیا واژه معتبری به نمایندگی از حوزه مورد نظر انتخاب شده است یا خیر. بدین منظور میتوان از یکی از امکانات ارایه شده توسط گوگلترند تحت عنوان لیست «بهترینها» استفاده نمود. در این لیست، واژگان مرتبط با موضوع انتخابی به ترتیب محبوبیت، توسط گوگل معرفی میشوند. با ملاحظه این لیست میتوان دریافت که آیا واژه انتخاب شده توسط محقق، بهترین واژه در میان واژگان مرتبط است یا واژه بهتری نسبت به آن وجود دارد که باید آن را برگزید. در گام چهارم برای یافتن یک واژه مناسب به جهت محاسبه نااطمینانی در یک کشور یا منطقه خاص، باید جستوجو را محدود به آن کشور یا منطقه نماییم. برای مثال به منظور استخراج شاخص نااطمینانی اقتصادی در کشور ایالات متحده امریکا، دزیلینسکی واژه اقتصاد را برگزید. او معتقد بود که این واژه نماینده مناسبی برای بخش اقتصاد محسوب میشود، زیرا تنها جستوجوگرانی که به دنبال اطلاعات درباره شرایط اقتصادی هستند از آن استفاده میکنند و کاربردی در زمینههای دیگر ندارد.

جستوجوی واژه اقتصاد به معنای آن است که فرد جستوجوکننده به دنبال کسب اطلاعات درباره شرایط اقتصادی است. این امر با توجه به استدلالهای روانشناسی اقتصادی میتواند نشاندهنده نااطمینانی فرد درباره اقتصاد باشد. در نتیجه افزایش جستوجوی واژه اقتصاد را میتوان افزایش نااطمینانی اقتصادی در میان افراد تفسیر کرد.

در مطالعهای دیگر بونتمپی و همکاران از شاخص حجم جستوجوی اینترنتی برای بررسی نااطمینانی سیاستگذاری در کشور امریکا استفاده نمودند. بدین منظور هشت گروه از سیاستهای دولت انتخاب شد: سیاستهای مالی، سیاستهای پولی، مراقبتهای پزشکی، جنگ و امنیت ملی، قوانین و مقررات، بدهیهای خارجی و بحران مالی، برنامههای حمایتی و سیاستهای مربوط به تجارت. برای استخراج شاخص نااطمینانی در این هشت حوزه، 184 واژه مرتبط انتخاب گردید. این واژگان در 24 زیرگروه تقسیمبندی شدند. سپس با استفاده از روش جمعیسازی بیزینی این 24 زیرگروه به هشت شاخص حجم جستوجوی اینترنتی تبدیل گردید. هریک از شاخصها نشاندهنده نااطمینانی در یک حوزه سیاستگذاری بود.

3. انتخاب واژه مناسب برای بازار ارز

برای محاسبه شاخص نااطمینانی نرخ ارز در اقتصاد ایران ابتدا باید واژه یا واژگان مناسب را براساس مراحل توضیح دادهشده در بخش قبل انتخاب کرده و سپس شاخص نااطمینانی استخراج شود. در ادامه و پس از استخراج این شاخص، با توجه به تغییرات قیمتی ارز در سالهای 1382 تا 1397، شاخص مورد تجزیه و تحلیل قرار خواهد گرفت.

مناسبترین واژگان فارسی که توسط کاربران ایرانی برای کسب اطلاعات پیرامون نرخ ارز در اینترنت جستوجو میشود، کلماتی مانند: «ارز»، «نرخ ارز»، «دلار»، «یورو»، «پوند»، «لیر» و «صرافی» هستند. برای تشخیص بهترین واژه باید مراحل عنوان شده در بخش قبل به ترتیب طی شوند. پس از بررسیهای انجام شده در این تحقیق و با طی مراحل فوق، واژه «دلار» به دلیل داشتن تمام ویژگیهای مناسب به عنوان واژه منتخب برای استخراج شاخص نااطمینانی نرخ ارز در ایران انتخاب گردید.

4. تحلیل شاخص نااطمینانی مالی (نام) در بازار ارز

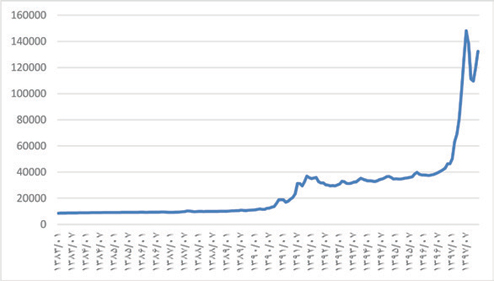

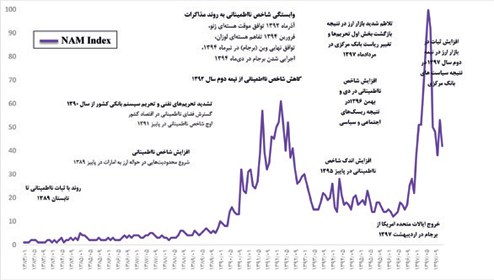

همانطور که از نمودارهای 2 و 3 مشخص است، در ابتدای دهه 1380 و پس از یکسانسازی موفق نرخ ارز در سال 1381، قیمت دلار روند باثباتی را با وجود درآمدهای مناسب نفتی و کنترل نرخ ارز توسط بانک مرکزی تا اواخر این دهه تجربه کرد. بر این اساس شاخص نااطمینانی مالی (نام) بازار ارز استخراجشده در این مطالعه نیز روند باثباتی را تا تابستان 1389 نمایش میدهد (نمودار 4) .

اما با شروع محدودیتهایی در حواله ارز به امارات و لذا بروز مشکل در نقل و انتقالات ارزی در پاییز 1389، نوسانات در بازار ارز و شکاف میان نرخ رسمی و غیررسمی ارز نمایان شد که این رویداد اثر خود را در شاخص نااطمینانی ارز گذاشت و باعث افزایش آن شد. روند افزایش قیمت دلار ادامه پیدا کرد بهطوری که در سال 1390 با اختلاف بیش از 100 تومان میان نرخ رسمی و غیررسمی، بهطور عملی اقتصاد کشور از نظام تکنرخی ارز فاصله گرفت. در بهمنماه همین سال، بانک مرکزی به عنوان اصلیترین بازیگر در بازار ارز، نرخ ارز خود (مرجع) را 1226 تومان تعیین کرد. این سیاست، اثری بر جلوگیری از نوسانات و افزایش نرخ ارز در بازار نداشت. تحریمهای جدیدی که در حوزه نفت و نیز سیستم بانکی کشور وضع شده بود، نوسانات ارز را از نیمه دوم سال 1390 تا اواخر سال 1391 افزایش قابل توجهی داد و موجب گسترش فضای عدم اطمینان در اقتصاد کشور شد؛ بهطوری که شاخص نااطمینانی بازار ارز بیشترین مقادیر را در این دوره به ثبت رساند.

سیاستگذار پولی، در 4 مهرماه 1391 به منظور جلوگیری از افزایش دامنه نوسانات ارز، کمک به ورود واردات کالاهای ضروری و سهمیهبندی منابع محدود شده ارزی، مرکز مبادلات ارزی را تأسیس کرد که باعث سهنرخی شدن (نرخ ارز مرجع، نرخ مرکز مبادلات و نرخ بازار آزاد) نظام ارزی کشور شد. این اقدام نیز اثر قابل توجهی بر نوسانات بازار ارز نداشت؛ در این مدت قیمت دلار به بیش از سه برابر رسید.

در سال 1392 با تغییر دولت و تمرکز بر کاهش تنشهای بینالمللی، روند قیمتی دلار و نوسانات ناشی از آن در مسیر کاهشی قرار گرفت. این آرامش در بازار، برآمده از تغییر انتظارات کارگزاران اقتصادی و کاهش نااطمینانی اقتصادی بود که به روشنی در نیمه دوم سال 1392 در شاخص نااطمینانی بازار ارز نمایان شد. البته پیش و پس از انتخابات افزایش مختصری در این شاخص مشاهده میشود که نشاندهنده نااطمینانی موجود در قبل و بعد از انتخابات است که معمولاً در فضای اقتصادی به وجود میآید.

در سالهای 1393 و 1394 بازار ارز، نوسانات کمی را تجربه کرد. شروع مذاکرات ایران با برخی از کشورهای غربی در رابطه با مسائل هستهای کشور نقش بسیاری در کاهش نوسانات بازار ارز داشت. البته پس از تمدید دوباره مذاکرات هستهای در اوایل آذر 1393 به یکباره قیمت دلار افزایش یافت، ولی پس از دو ماه تلاطم و با مداخله بانک مرکزی روند کاهشی در پیش گرفت. این تغییرات را میتوان در افزایش شاخص نااطمینانی در آذرماه 1393 مشاهده نمود. با توجه به کاهش قیمت نفت در سال 1393، درآمدهای نفتی کشور کاهش یافت. براساس توافق اولیه صورت گرفته، تحریم اقتصادی جدیدی اضافه نشده بود و از طرف دیگر دلار در بازارهای جهانی به نسبت سایر ارزها تقویت شده، بهطوری که شاخص جهانی دلار افزایشیافته بود و لذا این عوامل اثر خود را در قیمت دلار در این سال نشان داد.

در سال 1394 نیز بازار ارز علیرغم کاهش شدید درآمدهای نفتی، دارای آرامشی نسبی بوده و نوسانات این بازار از دامنه محدودی برخوردار بود. در این دوره شاخص نااطمینانی در بازار ارز بهطور خاص وابستگی شدیدی به روند مذاکرات یافته بود. در آذرماه 1392 با توافق موقت هستهای ژنو سرعت کاهش نااطمینانی شتاب گرفت. در فروردینماه 1394 تفاهم هستهای لوزان صورت گرفت که موجب افزایشی در این شاخص شد. در تیرماه 1394 که زمان امضای برجام و در دیماه 1394 که زمان اجرای برجام بوده است نیز افزایشی در این شاخص مشاهده میشود. البته روند حرکتی نشاندهنده کاهش نااطمینانی تا مهرماه 1395 است.

در سال 1395، میزان تولید و صادرات نفت افزایش قابل توجهی داشت، اما در پاییز، قیمت دلار و نوسانات آن افزایش یافت که دلایل متفاوتی برای آن بیان میشود ازجمله افزایش تقاضای ارز برای مسافرتهای خارجی، افزایش تقاضای ژانویه به منظور تسویهحساب بدهیهای ارزی شرکتها در پایان سال میلادی، جبران کسری بودجه دولت، افزایش ارزش دلار در بازارهای جهانی و درنتیجه افزایش قیمت دلار در کشورهای همسایه، افزایش حواله درهم، کاهش صادرات محصولات پتروشیمی و تأخیر در عرضه ارز به بازار توسط این شرکتها و آثار روانی انتخابات امریکا و پیروزی دونالد ترامپ که موجب افزایش شاخص نااطمینانی در بازار ارز در این فصل شده است. پس از کاهش فشارهای افزایشی و مدیریت با تأخیر زمانی نوسانات توسط بانک مرکزی، قیمت دلار در بازار غیررسمی کاهش یافته و به تبع آن شاخص نااطمینانی نیز کاهش یافت.

در ابتدای سال 1396 همانند زمانهای مربوط به پیش از انتخابات، نااطمینانی در کل اقتصاد و نیز در بازار ارز افزایش مختصری داشته، ولی با مشخص شدن نتایج انتخابات و ابقای دولت، بازار ارز از ثبات نسبی برخوردار شد. در شهریورماه نرخ ارز در بازار روند افزایشی پیدا کرده و شاخص نااطمینانی ارز نیز در مهرماه افزایش یافت و در ادامه سال با شوکهای سیاسی وارد شده ازسوی ایالات متحده امریکا و تهدیدهای پیاپی برای خروج از برجام، تلاطمهای بازار ارز شدت گرفت. همچنین ناآرامیهای اجتماعی در دیماه موجب تشدید تلاطم در بازار ارز گردید و شاخص نااطمینانی در بهمنماه افزایش مجددی را تجربه کرد. متأسفانه بانک مرکزی همانند سالهای 1391 - 1389 اشتباهات خود را تکرار کرد و سیاستهای نامناسبی را در بازار اعمال کرد. به منظور ایجاد ثبات در بازار در انتهای سال 1396 بانک مرکزی مجوز صدور اوراق سپرده با نرخی بالاتر از نرخ سود بانکی را برای بانکها صادر کرد. هدف این سیاست خارج کردن نقدینگی سرگردان از بازار ارز و متوقفسازی روند افزایشی قیمتها بود. در اثر این اتفاق تلاطم بازار برای مدت کوتاهی کاهش یافت.

با آغاز سال 1397 و افزایش پیوسته نرخ ارز در بازار آزاد به واسطه محدودیتهای به وجود آمده در حواله درهم به کشور امارات و عدم چارهاندیشی پیش از وقوع سیاستگذار ارزی در این رابطه، فشار خروج بیسابقه سرمایه در دو سال 1395 و 1396 از کشور، افزایش نقدینگی گسترده در اقتصاد و خروج امریکا از برجام، نرخ ارز و شاخص نااطمینانی بازار ارز بهشدت افزایش یافت. دولت با اعمال مجدد سیاستهای ناکارآمد خود مهار قیمتها از 21 فروردینماه تصمیم به اجرای سیاست عرضه ارز با نرخ 4200 به تمام تقاضاکنندگان و قاچاق اعلام شدن هرگونه معامله ارز خارج از سیستم دولتی کرد؛ ولی نرخ ارز در بازار غیررسمی همچنان روند افزایشی خود را ادامه میداد. اجرای این سیاست موجب توزیع رانت قابل توجهی میان دریافتکنندگان ارز شده و مقدار ثبت سفارش برای واردات کالا بهشدت افزایش پیدا کرد.

پس از یک ماه و با افزایش قابل توجه فاصله ارز آزاد از نرخ رسمی، سامانه نیما (نظام یکپارچه معاملات ارزی) توسط بانک مرکزی به منظور تسهیل تأمین ارز و ایجاد فضای امن و البته شفاف برای خریداران و فروشندگان ارز ایجاد شد. در پی این سیاست بازار برای مدت کوتاهی آرام شده، اما مجدداً نرخ ارز مسیر افزایشی به خود گرفت. در مردادماه با بازگشت بخش اول از تحریمهای ایالات متحده امریکا و تغییر ریاست بانک مرکزی نرخ ارز به بالاترین سطح خود تا آن زمان رسید و شاخص نااطمینانی نیز با این افزایش همراهی نمود. افزایش قیمت ارز در موج بعدی و در ابتدای پاییز رکورد جدیدی را ثبت کرد؛ بهطوری که در ابتدای مهرماه نرخ ارز به 19 هزار تومان رسید. از اواسط مهرماه و در نتیجه سیاستهای تیم جدید بانک مرکزی نظیر آزادسازی خرید و فروش ارز توسط صرافیها، آزادسازی واردات ارز به کشور، وضع محدودیتهایی برای واردات کالا (کاهش تقاضای ارز)، دخالت هوشمندانهتر در بازار و تعدیل انتظارات، روند نرخ ارز کاهشی شد. این کاهش تا انتهای سال 1397 ادامه یافت بهطوری که در نیمه دوم سال 1397 علیرغم بازگشت بخش دوم تحریمهای ایالات متحده امریکا در بازار ارز آرامش نسبی برقرار شد.

5 . مقایسه دو شاخص نااطمینانی نرخ ارز

همانطور که از نمودار 4 مشخص است رابطه نزدیکی میان شاخص نااطمینانی به روش مرسوم (نوسانات) و شاخص نااطمینانی مالی (نام) بازار ارز وجود دارد و هردو شاخص با تحولات بازار ارز در اقتصاد ایران بسیار هماهنگ است.

در مقایسه میان این دو شاخص باید به این نکته توجه داشت که به لحاظ مفهومی، شاخص مرسوم (مبتنی بر مدل GARCH) بیش از آنکه دال بر نااطمینانی باشد، نشانگر نوسانات متغیر (نرخ ارز) است؛ اما شاخص نااطمینانی مالی (نام) که برمبنای جستوجوی اینترنتی حاصل شده برای ارزیابی نااطمینانی (و نه نوسانات) در بازار ارز طراحی شده است. این شاخص در حقیقت نمایشگر نااطمینانی شکلگرفته در ذهن افراد است و از این جهت میتواند نگاه صحیح از نااطمینانی بازار ارز به سیاستگذار دهد. به عبارت

دیگر، شاخص مرسوم نااطمینانی، به لحاظ مفهومی نبوده، بلکه نوسانات را اندازهگیری «نااطمینانی» مینماید؛ نااطمینانی یک مفهوم ذهنی است، لذا برای محاسبه آن باید به این نکته ظریف دقت شود.

برخی از دلالتهای این تفاوت مفهومی که در نمودار 4 مشاهده میشود، به شرح زیر است:

1- نااطمینانی مالی میتواند در زمانی که تغییرات نرخ ارز کم است، سطح بالایی داشته باشد. برای مثال در دوره مذاکرات برجام (1396-1393) نوسانات نرخ ارز به نسبت کم بوده است، اما نااطمینانی عموم مردم نسبت به نرخ ارز در سطحی بالاتر از دوره (1389-1387) قرار داشته است. این تفاوت سطح نااطمینانی، علیرغم یکسان بودن نوسانات (به صورت تقریبی) در دوره مذکور، ریشه در این واقعیت دارد که ثبات 1389 - 1387 در دوره ثبات 10 ساله نرخ ارز بوده است، ولی ثبات دوره 1396 - 1393 پس از شوک ارزی قرار داشته است.

2- در شرایط وقوع شوک ارزی و نوسانات زیاد نرخ ارز در دوره 1392 - 1391، شاخص مرسوم سطح نااطمینانی بالاتری را نسبت به شاخص «نام» نشان میدهد که میتوان آن را نوعی بیشبرآورد نااطمینانی (نسبت به آنچه در ذهن افراد جامعه است) دانست. درواقع به دلیل آنکه شوک ارزی سال 1391 پس از یک دوره 10 ساله ثبات نرخ ارز واقع شده بود، نااطمینانی (به معنای ذهنی آن)، یعنی شاخص «نام» را با سرعت کمتری افزایش داد.

3- مقایسه روند شاخص «نام» در دو شوک ارزی مربوط به سالهای 1391 و 1397 نشان میدهد که در دوره نخست (شوک ارزی 1391)، نااطمینانی دارای دوره طولانیتر، ولی با نقطه اوج پایینتر بوده است، در حالی در دوره دوم (شوک ارزی 1397)، نااطمینانی دوره کوتاهتر ولی نقطه اوج بالاتری داشته است. با توجه به اینکه در دوره اول، تحریمهای نفتی و مالی برای نخستینبار و پس از یک دوره 10 ساله ثبات نرخ ارز اعمال میشدند، درک آثار نهایی این شوک تحریمی برای عمومی مردم و فعالان اقتصادی زمانبر بود، اما در دوره دوم و با توجه به تجربه شوک قبلی، پیشبینی آثار شوک تحریمی با سرعت بیشتر صورت گرفت و لذا جهش شدیدتری در نااطمینانی رخ داد.

شایان ذکر است برای به دست آوردن نوسانات و محاسبه نااطمینانی به روش مرسوم، نیاز به مدلسازی صحیح اقتصادسنجی وجود دارد، اما شاخص نوین نااطمینانی معرفی شده در این گزارش (مبتنی بر جستوجوی اینترنتی)، به صورت بلادرنگ و به راحتی در اختیار سیاستگذاران قرار خواهد گرفت. همچنین با توجه به فراوانی بالای دادههای مورد استفاده در شاخص نااطمینانی «نام» و بهروزرسانی بدون تأخیر این دادهها، شاخص مذکور میتواند نااطمینانی بازار را بلادرنگ به سیاستگذار گزارش نماید.

از دیگر مزایای این شاخص عدم نیاز به نرخ بازار ارز است، زیرا در بسیاری از مواقع کشف یک نرخ واحد برای بازار ارز دشوار بوده و نرخهای اعلام شده ازسوی مراجع مختلف یکسان نیستند.

خلاصه و نتیجهگیری

سیاستگذاران اقتصادی در هر کشوری به دنبال کاهش فضای نااطمینانی و افزایش پیشبینیپذیری متغیرهای اقتصادی هستند؛ زیرا نااطمینانی موجب اثرگذاری منفی بر تصمیمگیری اقتصادی خانوارها، بنگاهها و سیاستگذاران شده و در نتیجه رشد اقتصادی را کاهش میدهد. وجود نااطمینانی، تقاضای سرمایه گذاری بنگاهها را تا زمان کسب اطلاعات بیشتر به تأخیر می اندازد، نااطمینانی همچنین با افزایش نرخ بهره و محدودیت وامگیری، موجب کاهش قدرت تأمین مالی بنگاهها و کاهش بازدهی در بازارهای مالی میشود. خانوارها نیز مصرف کالاهای بادوام را به زمانی مطمئنتر موکول مینمایند. در این راستا بسیاری از نهادهای اقتصادی به منظور کاهش نوسانات و بیثباتیهای اقتصاد، قوانین و توصیههای سیاستی خود را مورد بازنگری قرار دادند.ادامه در صفحه10