عبور نقدینگی از 3100 هزار میلیارد تومان

کارشناسان بر کنترل رشد بالای نقدینگی 3 هزار تریلیون تومانی و اثر آن بر تورم در سال آینده تاکید دارند

گروه بانک و بیمه| محسن شمشیری |

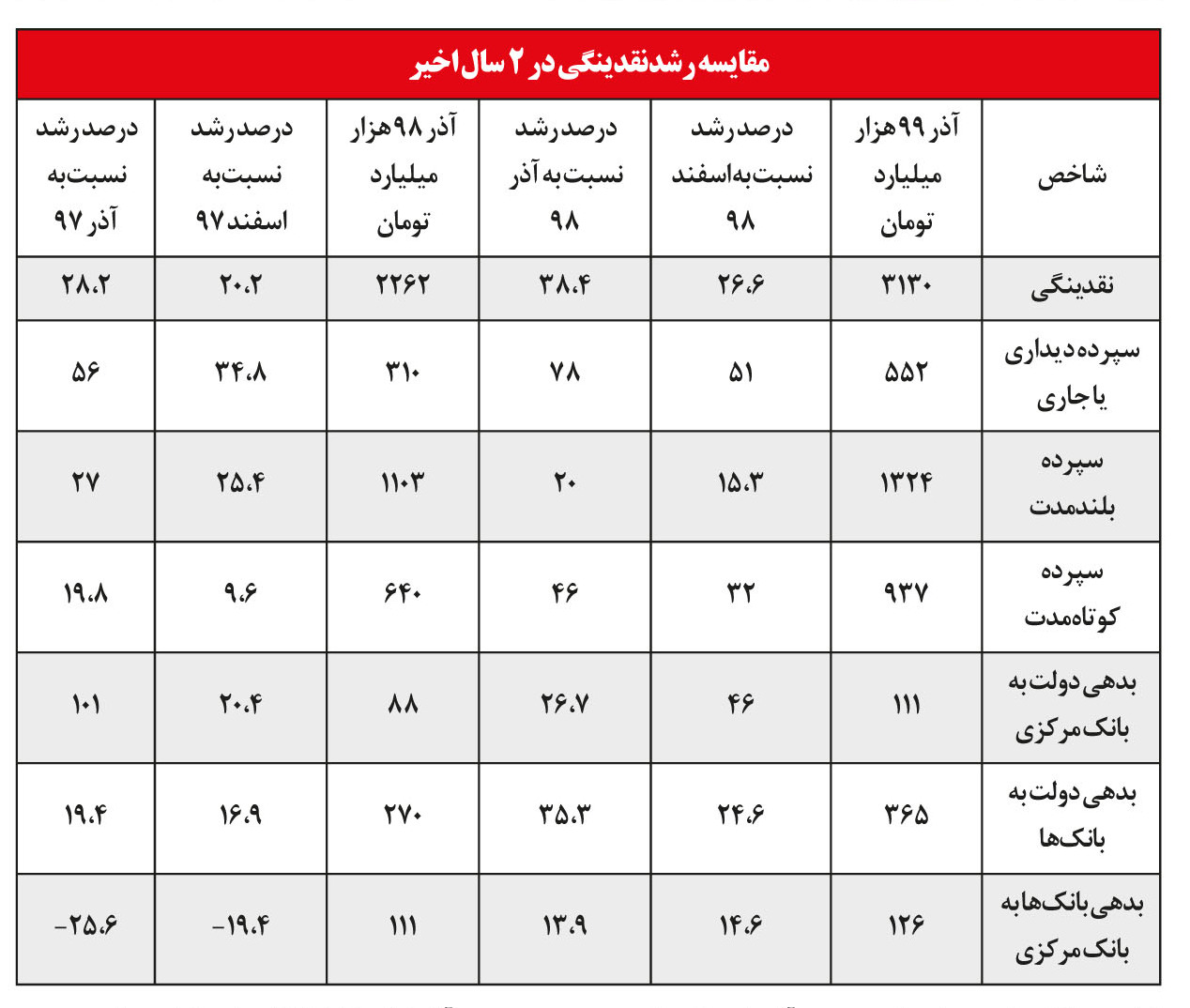

همچنان روند فزاینده رشد نقدینگی با کمک شاخصهای پولی و بانکی از جمله رشد پایه پولی، ضریب فزاینده بدهی دولت به بانکها و بانک مرکزی، بدهی بانکها به بانک مرکزی ادامه دارد و کارشناسان نیز نسبت به رشد بالای نقدینگی یکسال اخیر که با افزایش 38 درصدی همراه بوده، همچنان نگران آثار تورمی رشد نقدینگی هستند.

بانک مرکزی میزان نقدینگی در پایان آذرماه سال جاری را بیش از ۳ هزار و ۱۳۰ هزار میلیارد تومان اعلام کرد که نسبت به اسفند سال ۹۸ معادل ۲۶.۶ درصد افزایش داشته است.میزان رشد نقدینگی در دوره مشابه سال گذشته ۲۰.۲ درصد بوده است، ضریب فزاینده نقدینگی در پایان آذرماه سال جاری ۷.۶۸ بوده که ۶.۷ درصد نسبت به آذرماه ۹۸ رشد داشته است. وضعیت رشد نقدینگی در یکسال اخیر منتهی به آذر 99 نشان میدهد که نه تنها اوضاع رشد نقدینگی بدتر شده بلکه نسبت به یکسال قبل از آن رشد آن 10 درصد بیشتر شده است و از 28 درصد یکسال منتهی به آذر 98 به 38 درصد در یکسال منتهی به آذر 99 رسیده است. همچنین ارقام تشکیلدهنده پایه پولی مانند بدهی دولت به بانک مرکزی رشد 27 درصدی داشته و بدهی دولت به بانکها 35 درصد رشد کرده که نسبت به یکسال قبل از آن افزایش داشته است. از سوی دیگر، بدهی بانکها به بانک مرکزی که خود عامل اضافه برداشت و رشد پایه پولی است رشد 14 درصدی داشته است در حالی که در یکسال قبل از آن با تلاش مجلس و دولت برای تهاتر بدهیها منفی 25- درصد بوده است. تاثیر چنین فضایی موجب رشد انتظارات تورمی در اقتصاد شده و مردم و فعالان اقتصادی انتظار رشد قیمتها را داشتهاند و به همین خاطر به سود بانکی 15 درصدی بانکها برای سپردههای بلندمدت توجهی نداشتهاند و به خاطر ماهشمار شدن سپرده کوتاهمدت نیز ترجیح دادهاند که پول خود را برای خرید و فروش و کسب وکار در حساب جاری و دیداری نگهداری کنند و همین موضوع موجب شده که دریکسال منتهی به آذر 99 رشد سپرده دیداری رقم بالای 78 درصدی را داشته باشد در حالی که سپرده بلندمدت با وجود رشد نقدینگی 38 درصدی تنها 20 درصد رشد کرده که کمتر از رشد نقدینگی بوده است. همچنین رشد سپرده کوتاهمدت نیز 46 درصد است که نشان میدهد مردم بخشی از پول خود را برای خرید و فروشها و خرید اینترنتی در کارتهای کوتاهمدت نگه داری میکنند. به عبارت دیگر از نقدینگی 3100 هزار میلیارد تومانی موجود کشور رقم بزرگ 1500 هزار میلیارد تومانی یعنی نیمی از نقدینگی در حساب دیداری و کوتاهمدت بوده است تا بلافاصله در بازار مشغول خرید و فروش شود و خرید اینترنتی یا استفاده از چک عادی شود. از سوی دیگر، رقم 1300 هزار میلیارد تومانی سپرده بلندمدت حدود 42 درصد کل نقدینگی بوده است و تمایل به نگهداری در حسابهای بلندمدت و دریافت سود بانکی کمتر شده است در حالی که در گذشته تا 70 درصد نقدینگی بوده است. همچنین باید توجه داشت که بدهی دولت به بانک مرکزی نیز در این یکسال 26 درصد و بدهی دولت به بانکها 35 درصد رشد داشته است. به عبارت دیگر به اندازه رشد نقدینگی بدهی دولت به بانکها نیز افزایش داشته است.

وضعیت داراییها و بدهیهای بانکها و موسسات اعتباری غیربانکی

بر اساس آخرین آمار، میزان داراییهای خارجی در این بخش با ۷۱.۷ درصد رشد نسبت به مدت مشابه سال قبل همراه بوده و به ۹۲۶۵.۲ هزار میلیارد ریال رسید و حجم اسکناس و مسکوک نیز با ۲۶.۴ درصد افت به ۷۵ هزار میلیارد ریال رسید. سپرده بانکها و موسسات اعتباری غیربانکی نزد بانک مرکزی با ۳۳.۶ درصد افزایش نسبت به آذر ۹۸ به ۳۳۵۸.۲ هزار میلیارد ریال رسید. همچنین بدهی بانکها و موسسات اعتباری غیربانکی به بانک مرکزی نیز در پایان آذر ۹۹ با ۱۳.۹ درصد افزایش به ۱۲۶۸.۴ هزار میلیارد ریال رسیده است. میزان داراییهای خارجی بانکهای تجاری کشور در آذرماه سال جاری ۱۳۱۶.۸ هزار میلیارد ریال است که نسبت به مدت مشابه سال پیش ۱۵۱.۸ درصد رشد نشان میدهد. سپرده بانکهای تجاری نزد بانک مرکزی نیز ۶۴۳.۳ هزار میلیارد ریال بوده که ۲۶.۵ درصد افزایش یافته است.

جمع کل داراییهای بانکهای تجاری در دوره مورد بررسی، ۱۰۶۷۲.۶ هزار میلیارد ریال بوده که به نسبت آذر ۹۸ دارای ۶۰.۱ درصد رشد است و میزان بدهی بانکهای تجاری به بانک مرکزی در پایان آذر ۹۹ به ۹۱.۹۸ هزار میلیارد ریال رسیده که ۱۱۱.۸ درصد نسبت به مدت مشابه سال قبل افزایش داشته است. بر پایه این گزارش، میزان داراییهای خارجی بانکهای تخصصی در پایان آذر سال جاری ۲۳۳۹.۲ هزار میلیارد ریال است که نسبت به دوره مشابه سال قبل ۶۲.۵ درصد رشد یافته است. جمع کل داراییهای بانکهای تخصصی در این دوره رقم ۹۹۱۶ هزار میلیارد ریال است که ۳۵.۷ درصد رشد دارد، همچنین میزان بدهی بانکهای تخصصی به بانک مرکزی ۴۴۸.۹ هزار میلیارد ریال است که معادل ۴.۴ درصد نسبت به آذر سال ۹۸ کاهش داشته است. میزان داراییهای خارجی بانک مرکزی در آذر سال ۹۹ به ۳۸۳۸.۳ هزار میلیارد ریال رسید که نسبت به اسفند سال گذشته ۱۰.۳ درصد افزایش نشان میدهد. همچنین بدهی بخش دولتی به بانک مرکزی در دوره مورد بررسی نیز ۱۲۳ هزار میلیارد ریال بوده که نشاندهنده ۳.۹ درصد کاهش نسبت به آذر ۹۸ است. این گزارش حاکی است، میزان داراییهای خارجی در این بخش با ۷۱.۷ درصد رشد نسبت به مدت مشابه سال قبل همراه بوده و به ۹۲۶۵.۲ هزار میلیارد ریال رسید و حجم اسکناس و مسکوک نیز با ۲۶.۴ درصد افت به ۷۵ هزار میلیارد ریال رسید. سپرده بانکها و موسسات اعتباری غیربانکی نزد بانک مرکزی با ۳۳.۶ درصد افزایش نسبت به آذر ۹۸ به ۳۳۵۸.۲ هزار میلیارد ریال رسید. همچنین بدهی بانکها و موسسات اعتباری غیربانکی به بانک مرکزی نیز در پایان آذر ۹۹ با ۱۳.۹ درصد افزایش به ۱۲۶۸.۴ هزار میلیارد ریال رسیده است.

میزان داراییهای خارجی بانکهای تجاری کشور در آذرماه سال جاری ۱۳۱۶.۸ هزار میلیارد ریال است که نسبت به مدت مشابه سال پیش ۱۵۱.۸ درصد رشد نشان میدهد. سپرده بانکهای تجاری نزد بانک مرکزی نیز ۶۴۳.۳ هزار میلیارد ریال بوده که ۲۶.۵ درصد افزایش یافته است. جمع کل داراییهای بانکهای تجاری در دوره مورد بررسی، ۱۰۶۷۲.۶ هزار میلیارد ریال بوده که به نسبت آذر ۹۸ دارای ۶۰.۱ درصد رشد است و میزان بدهی بانکهای تجاری به بانک مرکزی در پایان آذر ۹۹ به ۹۱.۹۸ هزار میلیارد ریال رسیده که ۱۱۱.۸ درصد نسبت به مدت مشابه سال قبل افزایش داشته است.

وضعیت داراییها و بدهیهای

بانکهای تخصصی

میزان داراییهای خارجی بانکهای تخصصی در پایان آذر سال جاری ۲۳۳۹.۲ هزار میلیارد ریال است که نسبت به دوره مشابه سال قبل ۶۲.۵ درصد رشد یافته است. جمع کل داراییهای بانکهای تخصصی در این دوره رقم ۹۹۱۶ هزار میلیارد ریال است که ۳۵.۷ درصد رشد دارد. همچنین میزان بدهی بانکهای تخصصی به بانک مرکزی ۴۴۸.۹ هزار میلیارد ریال است که معادل ۴.۴ درصد نسبت به آذر سال ۹۸ کاهش داشته است.

نقدینگی تنها عامل تورم نیست

در مقابل این ایده که نقدینگی عامل عمده تورم در سال 1400 و سال آینده خواهد بود و قیمتها رشد زیادی خواهند کرد، عدهای دیگر از صاحب نظران معتقدند که رشد نقدینگی نباید بهانه رشد تورم و قیمتها باشد. زیرا ما در طول تاریخ بعد از انقلاب سالهایی را داشتهایم که رشد نقدینگی بالا بوده اما دولت با کنترل نرخ ارز و قیمتها اجازه تورم بالا را نداده است و البته سالهایی نیز وجود داشته که با وجود نقدینگی در حد رشد نقدینگی 35 تا 38 درصدی موجود، تورم بسیار بالاتر رفته است زیرا شرایط کاهش یا افزایش قیمت نفت، نرخ ارز، هزینه واردات، بهره وری، بودجه، کنترل یا عدم کنترل قیمتها، سپردن قیمتها به بازار، وضعیت سیاست خارجی، شوک نفتی، تورم جهانی و... نیز اثرگذار بوده است. لذا در عین حال که رشد نقدینگی یک عامل شکلی برای تورم و رشد قیمت در سال آینده است اما نباید اجازه داد که قیمتها و نرخ ارز و... بیش از حد افزایش یابد و رشد نقدینگی بهانه رشد قیمتها در سال آینده باشد.

برخی صاحب نظران میگویند که معادل ریالی نقدینگی موجود با دلار 24 هزار تومانی حدود 120 میلیارد دلار است و این رقم در برابر توان اقتصاد ملی و قدرت تولید و اشتغال کشور، درآمدهای نفت وگاز و تولید صنعتی و معادن و ظرفیتهای بزرگ اقتصادی و تجاری و ترانزیت و... چیز زیادی نیست و نمیتواند عامل عمده تورم باشد. زیرا به عقیده این صاحب نظران، عامل عمده تورم در ایران، افزایش نرخ ارز و هزینههای واردات، تولید، نبود فضای کسب وکار مناسب، دخالت دولت، بهره وری پایین و پوشش آن با تسهیلات بانکی بوده است.

این صاحب نظران میگویند که رشد نقدینگی و همچنین سپردن قیمتها به بازار، اسم رمز تورم و رشد قیمتها و رشد قیمت ارز و... بوده است وگرنه خود رشد نقدینگی به تنهایی نمیتواند عامل رشد قیمتها باشد و اگرچه به صورت اسمی و ظاهری، رشد نقدینگی قیمتها را بالا برده است اما عوامل دیگری نیز روی رشد قیمتها و تورم اثرگذار است. شاهد مدعا افزایش نقدینگی در برخی سالها تا 35 درصد و 40 درصد بوده که تورم تنها 10 درصد بوده است مثلا در دوره احمدینژاد که نقدینگی رشد بالای 25 تا 35 درصدی داشت به دلیل درآمد سرشار نفتی و قیمت زیر 1000 تومانی دلار، عملا واردات ارزان تمام میشد و لذا تورم 10 تا 13 درصد بود.

اما همین نرخ رشد 35 درصد نقدینگی در دوره هاشمیرفسنجانی، به دلیل کاهش درآمد نفت، و افزایش قیمت دلار، عملا تورم 50 درصدی را در سال 74 ایجاد کرده است. در نتیجه میزان تورم سال 1400 بستگی به نحوه رفتار دولت و بانک مرکزی و مجلس و دولت آینده دارد، اگر قرار باشد که دولت کسری بودجه سنگین بالای 400 هزار میلیارد تومانی را با دلار 17500 و حذف دلار 4200 تومانی تامین کند و اوراق بدهی از محل سپرده بانکها بفروشد، میتواند عامل افزایش هزینه واردات و تولید باشد و تورم شدید ایجاد کند.

براین اساس نباید به بهانه نقدینگی، اعلام شود که چون نقدینگی رشد کرده تورم بالا رفته است و دولت و مجلس به خود اجازه دهند که قیمتها و نرخ ارز و... را بالا برده و آن را به گردن رشد نقدینگی بیندازند.

این صاحب نظران میگویند وقتی کرونا به اقتصاد امریکا و اروپا و ژاپن وارد شد، با وجود 3 تریلیون دلار تزریق منابع جدید و حمایتی، بازهم تورم بالا نرفت و اروپا و ژاپن تورم منفی داشتهاند. دلیل این وضعیت و تورم منفی، نبود قدرت خرید مردم و تقاضا، تعطیلی کسب و کارها و... بوده است که برعکس رشد نقدینگی، عامل منفی شدن تورم بوده است. لذا باید نگاه خود را به ادبیات اقتصادی و آموختههای قدیمی آن تغییر دهیم زیرا تحولات و تغییرات امروز جهان، تعریف دیگری از وظایف پول، اثر نقدینگی بر قیمتها و ... ارایه کرده است و نباید تصور کنیم که نقدینگی تنها عامل رشد تورم است. باید هوشیار باشیم که دولتها عملا نقدینگی را بهانه رشد قیمتها اعلام کرده و میگویند که در رشد قیمتها بیتقصیر بودهاند. در حالی که در اقتصاد ایران رشد قیمت ارز، انتظارات تورمی، نگاه و امید به آینده عامل رشد قیمتها و تورم است و نقدینگی تنها عامل رشد قیمتها نیست.