افزایش ارزش صندوقهای بورسی

گروه بازارسرمایه|

صندوقهای معاملهپذیر «سهامی» و «مختلط» و «با درآمد ثابت»در هفتهای که گذشت بهطور متوسط ۱.۱درصد رشد قیمت را تجربه کردند و خالص ارزش داراییهای آنها ۰.۸درصد

افزایش یافت، این در حالی بود که شاخص کل بورس توانست رشد یک درصدی را به ثبت رساند.

صندوقهای سرمایهگذاری در سهام

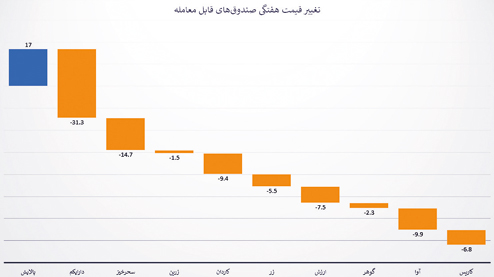

بیشترین بازدهی هفتگی مربوط به صندوق زرین کوروش با نماد زرین با ثبت ۴.۷درصد رشد قیمت بود و NAV این صندوق ۰.۸درصد افزایش یافت. بهترین عملکرد هفتگی مربوط به صندوق تجارت شاخصی کاردان (کاردان) بود بهطوری که NAV آن ۱.۹درصد ارتقا یافت. بیشترین سقوط قیمت صندوقهای قابل معامله در این هفته به صندوق گروه زعفران سحرخیز اختصاص داشت؛ صندوق «سحرخیز» که قیمت آخر هفته قبل آن ۱۰.۸درصد بالاتر از NAV ابطال بود علیرغم افت ۲.۳درصدی خالص ارزش روز داراییهایش با افت ۶.۶درصدی قیمت مواجه شد.

همچنین بدون درنظر گرفتن «دارا یکم»، صندوق «سحرخیز» را میتوان ارزانترین صندوق در شروع هفته بعد نام برد زیرا قیمت نهایی۱۴.۷درصد زیر قیمت تئوریک آن است. از طرف دیگر کماکان صندوق پالایشی یکم با نماد پالایشنیز به عنوان گرانترین صندوق با انحراف ۱۷درصدی قیمت به استقبال هفته بعد رفت.

صندوقهای مبتنی بر سکه طلا

در طول هفته گذشته صندوقهای کالایی مبتنی بر سکه طلا بهطور میانگین بازده ۱۰.۹درصدی برای سرمایهگذاران خود به ارمغان آوردند، به موازات آن گواهی سپرده یک روزه سکه طلای بانک رفاه ۱۰.۴درصد رشد قیمت داشت و یک درصد پایینتر از قیمت سکه بازار آزاد به معاملات این هفته خود پایان داد.صندوق ETF پشتوانه طلای زرافشان با نماد زر بیشترین بازدهیمعادل با ۱۱.۹درصد گروه صندوقهای مبتنی بر طلا را به دست آورد و با حباب ۵.۵درصدی داشت همچنان بیشترین انحراف قیمت را در بین صندوقهای قابل معامله در اختیار دارد.

ارزش صندوقهای مختلط

ارزش صندوقهای مختلط در تا روز سه شنبه هفته گذشته به ۱۹.۵۹۵ میلیارد ریال رسیده است. متوسط ارزش هر صندوق مختلط به کمتر از ۱.۴۰۰ میلیارد ریال رسیده است.متوسط بازدهی هفتگی صندوقهای مختلط به ۰.۴ درصد مثبت رسیده است. بهترین عملکرد را دو صندوق مشترک پارس و سپهر آتی به ترتیب با ۱.۳ و ۱.۱ درصد بازدهی مثبت داشتهاند. ضعیفترین عملکرد را نیز دو صندوق مشترک کوثر و تجربه ایرانیان با ۱.۵ و ۰.۵ درصد بازدهی منفی داشتهاند. متوسط بازدهی یک ماه و سه ماه گذشته این صندوقها به ترتیب معادل ۲ و ۱.۲ درصد منفی بوده است. دریک سال گذشته، بازدهی متوسط این صندوقها به ۲۰ درصد رسیده است.بهترین عملکرد یک ساله را صندوق قابل معامله سپهر اندیشه نوین با ۴۲.۹ درصد بازدهی مثبت و ضعیفترین بازدهی را نیز صندوق نواندیشان با ۴.۷ درصد بازدهی منفی از آن خود کرده است.در هفته گذشته شاهد خروج ۱۱۹ میلیارد ریال منابع مالی از صندوقهای مختلط بودیم. بیشترین خروج سرمایه از صندوق تجربه ایرانیان به ارزش ۷۴.۴ میلیارد ریال صورت گرفته است.

ارزش صندوقهای با درآمد ثابت

ارزش کل صندوقهای با درآمد ثابت در مدت مذکور به ۳۳۲ هزار و ۳۰۰ میلیارد تومان رسیده است. متوسط ارزش هر صندوق در ۷۵ صندوق مورد بررسی به ۴.۴۳۰ میلیارد تومان رسیده است. همچنان دو صندوق گنجینه زرین شهر و لوتوس پارسیان پر ارزشترین صندوقهای بادرآمد ثابت محسوب میگردند.متوسط بازدهی یک ماهه صندوقهای با درآمد ثابت به ۱.۴ درصد مثبت رسیده است. بهترین عملکرد ماهیانه را دو صندوق توازن معیار و بانک خاورمیانه به ترتیب با ۲.۳ و ۱.۹ درصد بازدهی مثبت داشتهاند. ضعیفترین عملکرد نیز مربوط به دو صندوق پیشگامان سرمایه نوآفرین و مشترک صنعت و معدن با ۱.۶ و ۱.۳ درصد بازدهی منفی بوده است.

همچنین متوسط بازدهی سه ماهه این صندوقها به ۴.۳ درصد مثبت رسیده که بهترین عملکرد سه ماهه را صندوق حکم آشنای ایرانیان با ۵.۳ درصد بازدهی مثبت به خود اختصاص داده است.دریک سال منتهی به این زمان، متوسط بازدهی صندوقهای بادرآمد ثابت به ۲۱.۷ درصد مثبت رسیده است. بهترین عملکرد یک ساله را دو صندوق پاداش سرمایه بهگزین و الماس بیمه دی به ترتیب با ۳۳.۴ و ۳۳.۲ درصد بازدهی داشتهاند و ضعیفترین عملکرد را نیز دو صندوق صبای هدف و توسعه سرمایه نیکی با ۱۴.۷ و ۱۵.۶ درصد بازدهی داشتهاند. در هفته گذشته شاهد خروج ۱۱.۸۸۷ میلیارد ریال سرمایه از صندوقهای بادرآمد ثابت بودیم. بیشترین خروج سرمایه از دو صندوق درآمد ثابت کمند و کیانو به ترتیب با ۶.۲۵۵ و ۳.۸۶۴ میلیارد ریال صورت گرفته و بیشترین جذب سرمایه نیز در دو صندوق آتیه نوین و درآمد ثابت کاردان به ترتیب با ۶.۸۰۷ و ۶.۳۸۱ میلیارد ریال صورت گرفته است. بدینترتیب با بررسی وضعیت بازار میتوان گفت که این صندوقها وضعیت مطلوبی را تجربه میکنند و بسیاری از آنان مستعد رشد هستند و سرمایهگذاری در این صندوقها میتواند در بلندمدت سود بسیاری خوبی برای سرمایهگذاران پدید سازد. البته نباید فراموش کرد که نوسان ذات بازار بود و ممکن است این صندوقها گاهی روند افزایشی و گاهی روند کاهشی داشته باشند اما بهطور کلی برای سرمایهگذاری مناسب هستند.