آینده بورس تغییر میکند؟

گروه بازار سرمایه|

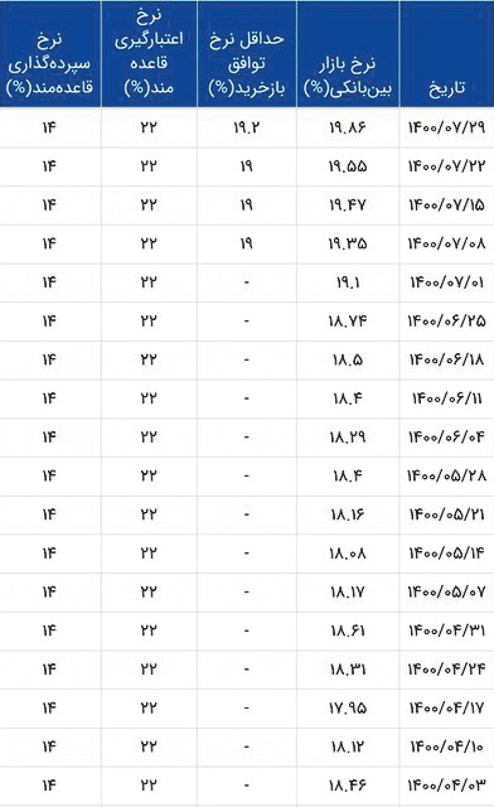

بر اساس آمارهای موجود این روزها شاهد افزایش نرخ سود بینبانکی از 19 درصد به 19.8 درصد هستیم که میتوان این موضوع را یک سیگنال جدید برای بورس تلقی کرد. این بدان معناست که دولت به دنبال جذب نقدینگی بیشازپیش در بانکها؛ در معنای دیگر نیز خبر از عدم هماهنگی دولت برای دو بازار مهم یعنی بانک و بورس را میدهد.

از زمان آغاز دولت سیزدهم بازار روندی نوسانی را طی میکرد برخی روزها مثبت و برخی روزها منفی بود اما از روز 6 شهریورماه سال جاری روند نزولی و پرقدرت در تالار شیشهای آغاز شد و کماکان ادامه دارد. این روند بهگونهای است که تنها در 5 روز کاری از بیش از 10 میلیارد تومان از یک کارگزاری نقدینگی خارجشده و اگر این خروج نقدینگی را به کلیت بازار در بلندمدت نسبت دهیم یک وضعیت اسفناک در نحوه سرمایهگذاری در کشور رخ میدهد.

البته نباید فراموش کرد در همین مدت چندماهه دولت فروش اوراق را اجرایی کرد و موجبات افت شدیدی را در بازار سرمایه فراهم ساخت که ناشی از فعالسازی بازار بدهی توسط دولت بود که حاصل آن جمعآوری نقدینگی توسط دولت بود و مسوولان نیز تأکید داشتند که فروش اوراق تا پایان شهریورماه در بازار بود و پسازآن متوقفشده اما آمارها چیز دیگری را نشان میدهند و طبق همین آمارها فروش اوراق در بازار کماکان ادامه دارد.

تغییر نرخ سود بینبانکی از ابتدای مهرماه سال جاری رخ داده و این نرخ سود از رقم 19.1 درصد به 19.86 درصد در روزهای پایانی مهرماه رسیده و به نظر میرسد که دولت سیزدهم پایکار ایستاده تا نقدینگی موجود در بازار را جمعآوری کند و این مساله در کنار فروش اوراق یک تهدید کاملاً جدی و خطرناک برای بازار سرمایه بهحساب میآید.

باید به این نکته توجه داشت زمانی که دولت نمیتواند کسری بودجه خود را از طریق درآمدهای عملیاتی کسب کند و به استقراض از بانک مرکزی و انتشار اسکناس دست میزند در چنین شرایطی نقدینگی در بازار افزایش مییابد و در این حالت دولت از ابزارهای پولی و مالی برای کنترل نقدینگی استفاده میکند که یکی از این ابزارها افزایش نرخ سود بینبانکی است.

به عقیده کارشناسان اقتصادی افزایش سود بینبانکی، افزایش تقاضا برای برداشت از ذخایر بانک مرکزی است و به عقیده آنها، افزایش نرخ بهره در بازار بینبانکی از دو جهت به کنترل تورم کمک میکند؛ اولین مورد این است که افزایش سود بینبانکی هزینه خلق پول را برای بانکها بالا میبرند و به این دلیل عرضه پول در اقتصاد که عامل اصلی صعود تورم است، کم میشود.

از سوی دیگر، افزایش نرخ بهره بینبانکی موجب افزایش سود سپردهها و اوراق دولتی میشود که این امر مردم را به سپردهگذاری در بانکها و خرید اوراق دولتی تشویق میکند و آنها به سمت سرمایهگذاری در بازارهای طلا، ارز، خودرو و ... نمیروند که این موضوع تقاضا برای خرید این داراییها و قیمت آنها را کاهش میدهد و بدینترتیب با کاهش انتظارات تورمی، تورم نیز کنترل میشود.

با این تفاسیر، بهشرط تداوم افزایشهای چشمگیر نرخ سود در بازار بینبانکی میتوان نسبت به مهار تورم امیدوار بود که این امر به سیاستهای بانک مرکزی وابسته است زیرا به اعتقاد کارشناسان سیاست انبساطی بانک مرکزی مانع از روند صعودی نرخ سود در بازار بینبانکی میشود و در پی آن نیز تأثیری در کاهش یا مهار تورم نخواهد داشت.

در حال حاضر، این بانک مدتی است که در بازار باز و بینبانکی، سیاست انبساطی و چاپ پول را اجرا میکند که طبق آخرین آمار از اجرای عملیات سیاست پولی، با توجه به پیشبینی بانک مرکزی از وضعیت نقدینگی در بازار بینبانکی، موضع عملیاتی بانک مرکزی در این هفته توافق بازخرید بود و ازاینرو، این بانک به اجرای عملیات بازار باز در قالب توافق بازخرید به مبلغ ۳۰ هزار و ۲۰۰ میلیارد تومان به این بازار تزریقشده است.

درست است که کاهش تورم به نفع مردم است اما؛ نباید به اسم کاهش تورم بورس را بیرونق کرد. در حال حاضر سهامداران قدیمی بورس نیز قصد خروج از بازار دارند و بر اساس اتفاقات بورس نقشی در اقتصاد کشور بهجز نابودی سهامداران ندارد. رییس دولت و وزیر اقتصاد روز اول وعدههای حمایتی از بورس را داده بودند و این روزها و ماهها برخلاف این موضوع عمل میکنند که جای تعجب دارد. خزانه دولت خالی و باید کسری بودجه جبران شود ولی چگونگی آن مهم است، نباید این کسری بودجه از جیب مردم تأمین شود. اگر دولت بورس را بدین شکل رها کند و فروش بیشازپیش اوراق و افزایش نرخ بهره بینبانکی را پیش گیرد میتوان گفت که برای کسری بودجه خود دست در جیب سهامداران بورسی کرده تا سرمایه اولیه آنها نابود شود. بههرحال با توجه به عدم توجه دولت به بورس و سیاستهای جدید، آینده روشنی برای این بازار دیده نمیشود.

کامران ندری، یک کارشناس اقتصادی درباره دلیل صعودی شدن روند نرخ سود در بازار بینبانکی اظهار کرد: روند صعودی نرخ سود در بازار بینبانکی ناشی از افزایش تقاضا برای برداشت از ذخایر بانک مرکزی است که بهاحتمالزیاد شبکه بانکی با کسری نقدینگی مواجه شدهاند.

وی افزایش نرخ سود بینبانکی را واکنش طبیعی بازار به شرایط فعلی دانست و گفت: البته در این راستا، بانک مرکزی اجاره نمیدهد که نرخ سود در بازار بینبانکی بیشازحد فعلی بالاتر برود درحالی که افزایش نرخ سود در این بازار میتواند به کاهش تورم کمک کند. ازآنجاکه برخی از افراد صاحب نفوذ و قدرت به بهانه تولید از کاهش نرخ بهره بینبانکی و افزایش تورم سود میبرند، به نهادهای حاکمیتی فشار وارد میکنند تا مانع افزایش سود در بازار بینبانکی شوند که از این طریق بتوانند وامهایی با بهره پایین دریافت کنند و با تورم بالا در مبادلات خود نفع ببرند.

فروش اوراق چه تأثیری روی بورس دارد؟

پس از نرخ سود بینبانکی باید به موضوع فروش اوراق پرداخت «تعادل» در گزارشهای متعددی این موضوع را بررسی کرده و بهطورکلی میتوان گفت که فروش اوراق بدون پشتوانه و عدم توجه به متغیرهای اساسی بورس، موجبات نزول و سقوط این بازار را فراهم میسازد.

بر اساس آمارهای موجود بیش از ۱۳۲ هزار میلیارد تومان واگذاری دارایی مالی مربوط به اوراق در بودجه سال ۱۴۰۰ دیدهشده که عملکرد آن تا شهریورماه بیش از ۱۲۶ هزار میلیارد تومان بوده که ۸۱ هزار میلیارد تومان آن به عنوان اسناد خزانه و ۴۵ هزار میلیارد تومان نیز در بازار باز فروش رفته است. این در حالی است که عملیات بازار باز برای تنظیم تراز سیستم بانکی در حال فعالیت است؛ بهطوریکه اگر بانکی قصد استقراض از بانک مرکزی را داشت، بانک مرکزی با وثیقه اوراق به بانکها وام میدهد تا مشکل بانک حل شود.

مهدی سوری، کارشناس بازار سرمایه با تأکید بر اینکه ازنظر تولید و فروش، عملکرد شرکتهای بورسی هیچ مشکلی ندارد، توضیح داد: همچنین وضعیت بازارهای جهانی مطلوب است و اگر گزینه دولت را کنار بگذاریم، بازار سرمایه میتواند پویا باشد؛ اما مشکلی که در اقتصاد ما وجود دارد این است که دولت با کسری بودجه مواجه بوده و تمایل ندارد از راهکارهای بلندمدت به نقطه پایدار برسد.

سوری ادامه داد: برای مثال دولت میتواند هزینهها را کنترل کند یا از درآمد مالیاتی به مخارج جاری پاسخ دهد، اما نتیجه چنین اقداماتی به ۱۰ تا ۱۵ سال زمان نیاز دارد؛ درحالی که هم دولتها و هم خود مردم تمایل دارند در کوتاهترین زمان ممکن مشکلات را برطرف کنند.

وی بابیان اینکه دولت از هر منبعی برای تأمین مالی استفاده میکند، اظهار کرد: یکی از این منابع، انتشار اوراق و دیگری استقراض از بانک مرکزی است. درزمینه انتشار اوراق باید به این موضوع توجه کرد زمانی که نرخ بهره افزایش یابد همه بازارها دچار رکود میشود و مردم نیز به این نکته توجه میکنند. درواقع تصور مردم این است که اگر دولت بخواهد از طریق اوراق تأمین مالی کند مجبور به بالا بردن نرخ بهره است تا اوراق با توجه به انتظارات تورمی خریدار داشته باشد. وی اضافه کرد: تصوری در میان اهالی بازار سرمایه وجود دارد که شخصاً آن را تایید نمیکنم و آن این است که اگر بازار سرمایه پویا باشد هیچکس تمایلی به خرید اوراق ندارد، بلکه در بازار منفی است که سرمایهگذاران اوراق میخرند و درواقع یک تضاد منافع بین سهامدار و دولت وجود دارد و بازار خوب بازاری نیست که بتوان در آن اوراق فروخت. این فرضیه ممکن است این شائبه را در میان سهامداران ایجاد کند که دولت تمایلی به رشد بازار سرمایه ندارد تا بتواند اوراق خود را بفروشد.

این تحلیلگر بازار سرمایه با اشاره به فروش اوراق در مهرماه سال جاری اظهار کرد: زمانی که حجم معاملات اوراق در مهرماه افزایش یافت، این شائبه مطرح شد که دولت در حال فروش اوراق است؛ درحالی که دولت اوراق نمیفروخت و بانک مرکزی بود که در حال عملیات بازار باز با بانکها بود. افراد میگویند دولت حجم زیادی اوراق را در شهریورماه به فروش رسانده است و تأمین مالی دولت از بانکها شاید بهصورت مستقیم ربطی به مردم نداشته باشد اما بهصورت غیرمستقیم باعث افزایش نرخ بهره و افزایش خلق نقدینگی توسط بانکها و درنهایت افزایش تورم میشود.

سوری ادامه داد: بانکها بهصورت غیرمستقیم نرخ بهره را بالا میبرند و خلق نقدینگی توسط آنها انجام میشود که درنهایت این موضوع خود را بهصورت تورم نشان میدهد، اما بهطورکلی مشکل اینجاست که دولت بهاندازه جیبش خرج نمیکند و بعضا سعی میکند منابع موردنیاز خود را از بازار سرمایه تأمین کند که این موضوع به ضرر مردم است.

وی اضافه کرد: همچنین اگر دولت بخواهد منابع موردنیاز خود را از بانکها تأمین کند بهصورت غیرمستقیم تاوان آن را از جیب مردم میپردازد؛ بهطوریکه یا بانکها را به خرید اوراق مجبور میکند یا با تسهیلات تکلیفی کاری میکند که بانکها طرحهای دولتی را تأمین کنند. درواقع دولت به بانکها تکلیفی میدهد که بر اساس منافع تجاری بانکها نیست و این موضوع باعث میشود بانکها زیانده شده و خلق نقدینگی در بانکها شتاب بگیرد.